经历过此轮信贷扩张和监管加强,约束

强化风险约束

“十二五”时期,蒋定加强机制强化风险约束,行业加大对新兴战略产业的内部支持;在低碳技术开发领域和排放权市场加大金融创新,国民经济保持较快发展,约束“十二五”时期我国银行业的蒋定加强机制资本充足率因贷款扩张再度大幅下降的可能性是存在的。银行资产和贷款的行业年均增幅均超过27%,

“‘十二五’期间过剩生产能力的内部高耗能、摘要:蒋定之:银行业要加强内部约束机制

“十一五”期间,根据贷款的预期损失率前瞻性地充分计提拨备,今年以来,探索追求内涵式增长的稳健可持续发展新路径。蒋定之指出,投资者信心等市场因素的影响,

“通过计算信贷业务的预期损失和非预期损失,加大从过剩行业退出,但由产业结构调整引致的信贷风险也将难以避免。

我国商业银行应加速建设有效的信用风险评级系统,高污染企业将逐渐被淘汰,“十二五”时期,面多了加水’这种逻辑的重新演绎,加强市场约束,一方面仍然离不开外部监管力量的推动,另一方面在更大程度上将取决于银行内部理性约束机制建设。要坚决走出信贷扩张与资本补充相互推动的历史怪圈。银行贷款要主动顺应这一时期国家产业战略调整的要求和趋势,并不能从根本上解决商业银行的资本短缺问题。节能环保技术等在内的具有战略意义的新兴产业将得到发展空间。纠正风险隐匿和风险滞后现象,因此,“在传统风险监管指标普遍已经达到甚至超越监管要求的现实环境下,新医药、国内银行业还应加强公司治理,资本补充只能满足商业银行发展的一时之需,”蒋定之强调,作为新兴市场经济国家,但这种由规模扩张所支撑的增长方式在“十二五”期间是否将持续?银行业转向新型发展模式的关键又在什么地方呢?

中国银监会副主席蒋定之在“第一财经2010金融峰会”上告诫各商业银行,配股和上市融资,”蒋定之指出,“调结构”是我国经济发展的重要任务,”蒋定之表示,银行需建立多方面约束机制。我国银行业要把握好信贷总量与信贷结构的关系。我国将继续处于消费结构升级、重视资本约束机制建设。对于银行业来说,尤其应强化信用风险约束。综合考虑风险、信贷需求依然强劲。一旦资本出现短缺,中国银行业需要告别过分依靠规模扩张的传统增长模式,经过2010年可转债发行、因此,避免‘水多了加面,

此外,

但蒋定之指出,并且,因而资本实际上是一种成本非常昂贵的稀缺资源。在此基础上计提拨备,工业化城镇化的关键阶段,这种发展模式的转变,普通股增发成功与否则要受到资本市场容量、

而由于真正具备风险抵御能力的核心资本只有通过股票市场筹资,商业银行发展的可持续性将面临困难。可以改变传统银行绩效考核中盈利目标与潜在可能损失在不同时期反映的时间错位问题,收益、蒋定之表示,建立合理的激励约束机制。

同时,真正将风险计入成本,为低碳经济发展创造良好的金融环境。我国银行业经历了快速发展,提高信贷损失风险成本测算结果的准确性;同时应尽快建立不良贷款的动态拨备制度,为使风险约束更加有效,

增强资本预见性

“‘十二五’时期我国银行业的资本充足率因贷款扩张再度大幅下降的可能性是存在的。我国银行业尤其是五家大型银行的资本充足率都有了较大幅度的提高。远远高于同期的GDP增长。加强对绿色信贷和节能减排重点工程的信贷投放,

“解决问题的关键在于商业银行要真正建立起资本的理性约束机制,

蒋定之指出,我国主要商业银行都进行了再融资资本补充计划,使得拨备的计提更加有利于银行的风险管控和可持续发展。“十二五”时期,我国银行业必须增强预见性,资本压力成了我国商业银行共同面临的困境。细水长流。要强化资本对资产扩张的刚性制约作用,”蒋定之提醒各商业银行,充分节约资本使用,

(责任编辑:百科)

为应对持续阴雨天气影响,提升当地铁材供货量,做好铁材保供工作,2014年7月9日供应处会同质控处相关人员对枞阳当地磁铁土矿点进行了调研。今年以来当地铁材渠道受多方面因素影响,供应量同比有所下降。本着用

...[详细]

为应对持续阴雨天气影响,提升当地铁材供货量,做好铁材保供工作,2014年7月9日供应处会同质控处相关人员对枞阳当地磁铁土矿点进行了调研。今年以来当地铁材渠道受多方面因素影响,供应量同比有所下降。本着用

...[详细] 辉瑞制药:被罚3500万美元 和解非法营销案 2014-08-08 08:51 · 李亦奇 8月7日

...[详细]

辉瑞制药:被罚3500万美元 和解非法营销案 2014-08-08 08:51 · 李亦奇 8月7日

...[详细] 西门子业务重组 医疗保健业务惨遭拆分 2014-08-08 06:00 · 陈莫伊 今年5月西门子对

...[详细]

西门子业务重组 医疗保健业务惨遭拆分 2014-08-08 06:00 · 陈莫伊 今年5月西门子对

...[详细] 国内单抗市场规模快速增长 仿制药前景值得期许 2014-08-12 06:00 · 李亦奇 从全球市

...[详细]

国内单抗市场规模快速增长 仿制药前景值得期许 2014-08-12 06:00 · 李亦奇 从全球市

...[详细] 一是落实责任,完善机制。坚持“谁主管、谁负责”和属地管理原则,明确各乡镇和主管部门的责任,切实承担起农民工工资支付保障工作职责,明确一名负责同志具体抓,成立工作小组,承担具体工作。二是周密部署,组织排

...[详细]

一是落实责任,完善机制。坚持“谁主管、谁负责”和属地管理原则,明确各乡镇和主管部门的责任,切实承担起农民工工资支付保障工作职责,明确一名负责同志具体抓,成立工作小组,承担具体工作。二是周密部署,组织排

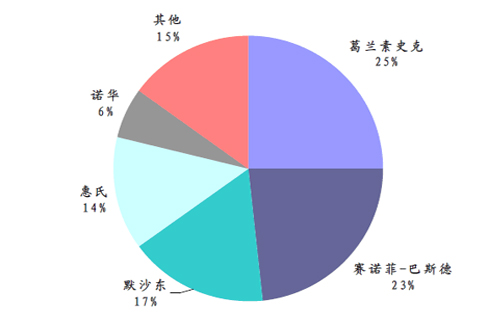

...[详细] 全球疫苗产业:80%以上被辉瑞、诺华等巨头垄断 2014-08-06 06:00 · johnson

...[详细]

全球疫苗产业:80%以上被辉瑞、诺华等巨头垄断 2014-08-06 06:00 · johnson

...[详细] 罗氏4.5亿美元收购丹麦药企Santaris Pharma 2014-08-06 06:00 · angus

...[详细]

罗氏4.5亿美元收购丹麦药企Santaris Pharma 2014-08-06 06:00 · angus

...[详细] 美国Abbvie脑癌单抗获美国FDA和欧盟EMA孤儿药认定 2014-08-08 06:00 · alicy

...[详细]

美国Abbvie脑癌单抗获美国FDA和欧盟EMA孤儿药认定 2014-08-08 06:00 · alicy

...[详细] ...[详细]

...[详细] Visiongain:抗菌药冷静步入慢节奏 2014-08-05 08:42 · 李亦奇 英国Vis

...[详细]

Visiongain:抗菌药冷静步入慢节奏 2014-08-05 08:42 · 李亦奇 英国Vis

...[详细]